IRR là gì – Hướng dẫn cách dùng và ý nghĩa của hàm IRR trong Excel

Để đánh giá hiệu quả của 1 dự án hay 1 phương án đầu tư, chúng ta có thể sử dụng hàm IRR trong Excel. Nhưng IRR là gì? Cách dùng hàm này như thế nào? Ý nghĩa của hàm IRR trong việc đánh giá ra sao? Hãy cùng Học Excel Online tìm hiểu nội dung này nhé.

Xem nhanh

IRR là gì? Ý nghĩa của IRR trong đánh giá dự án

IRR được viết tắt của Internal Rate of Return, có nghĩa là tỷ suất hoàn vốn nội bộ.

IRR có ý nghĩa:

- Là tỷ suất chiết khấu mà tại đó NPV = 0, là khi 1 dự án không còn bị lỗ

- Hay còn có nghĩa khác là tốc độ tăng trưởng mà dự án đó tạo ra.

- IRR dùng để đo lường mức độ rủi ro của khoản đầu tư trong tương lai, vì chúng ta có thể ước lượng được tỷ suất chi phí cao nhất mà dự án đó có thể chấp nhận được để đạt đến điểm hòa vốn (NPV=0) trong một khoảng thời gian xác định.

IRR càng lớn thì càng tốt, và IRR > Tỷ suất chiết khấu (chi phí sử dụng vốn) thì tại thời điểm đó dự án có lãi.

Cách sử dụng hàm IRR trong Excel

Cú pháp của hàm IRR như sau:

=IRR(values, guess)

Trong đó:

Values: là các giá trị nạp vào để tính toán, bao gồm:

- Giá trị đầu tư ban đầu: là 1 số âm

- Những giá trị tiếp theo: là lợi nhuận hàng năm của dự án. Lưu ý các giá trị này phải theo trình tự thời gian.

Guess: số % ước lượng gần với kết quả của IRR, thường mặc định là 10%. Khi hàm IRR ra kết quả #NUM! thì chúng ta có thể thử thay đổi giá trị Guess để xem hàm IRR có tính ra kết quả hay không.

Ví dụ:

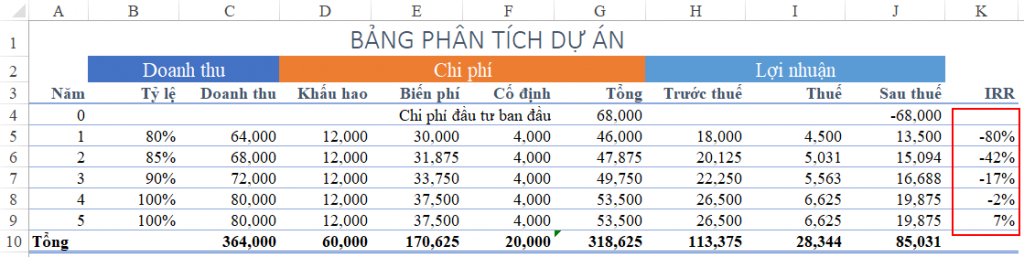

Trong bảng tính trên ta có:

- Chi phí đầu tư ban đầu của dự án là 68.000 => Khi xét trong IRR thì giá trị này phải mang dấu âm, vì đó là khoản tiền phải chi ra

- Lợi nhuận hàng năm của dự án là các số dương => Khi xét trong IRR thì giá trị này mang dấu dương, vì đó là khoản tiền thu về

IRR của năm thứ 1 = IRR(J4:J5) = -80%

IRR của năm thứ 2 = IRR(J4:J6) = -42%

IRR của năm thứ 3 = IRR(J4:J7) = -17%

IRR của năm thứ 4 = IRR(J4:J8) = -2%

IRR của năm thứ 5 = IRR(J4:J9) = 7%

Như vậy sau 5 năm, dự án này có tính khả thi khi IRR là số dương.

Nhưng nếu chi phí sử dụng vốn (lãi suất chiết khấu) là 10% thì sau 5 năm IRR vẫn chưa đạt tỷ lệ kỳ vọng. Do đó trong thời gian hoạt động giả định là 5 năm thì dự án chưa khả thi (NPV vẫn <0)

Do vậy để đánh giá tính khả thi của 1 dự án hay 1 khoản đầu tư, chúng ta cần phải đánh giá cả 2 yếu tố NPV và IRR.

Nếu quãng thời gian xác định các kỳ không đều thì chúng ta sẽ cần phải sử dụng hàm XIRR. Hàm IRR chỉ sử dụng được khi thời gian các kỳ tính toán là bằng nhau.

Để tìm hiểu thêm các kiến thức về tài chính, phân tích dự án, các hàm excel trong tài chính, mời các bạn tìm hiểu thêm các bài viết:

Ứng dụng hàm PV trong Excel để tính toán hiệu quả của các phương án đầu tư

Cách sử dụng hàm PMT tính số tiền thanh toán hàng kỳ cho khoản vay trong Excel

Khóa học mới xuất bản