Kế toán và Mô hình tài chính: Hai khái niệm liệu có thể tách rời?

Kế toán nghe có vẻ không thú vị như Mô hình tài chính. Hầu hết các cá nhân làm việc trong lĩnh vực tài chính đều muốn sử dụng mô hình. Đó là sự thật Mọi người thích sử dụng các con số và công thức trong Excel và quan sát dòng tiền cho nhà đầu tư, hay đánh giá giá trị một doanh nghiệp cũng như lợi suất của một dự án. Chúng ta thường nhận thấy việc sử dụng mô hình là cần thiết và hấp dẫn, và cũng không kém phần thông minh. Ngoài ra, kiến thức về mô hình tài chính ngày nay được coi là một trong những kỹ năng hàng đầu trong lĩnh vực tài chính.

Vậy điều gì xảy ra với kế toán? Hầu như không ai (ngoại trừ kế toán viên) thích kế toán. Và kết quả là không ai nói về nó. Bởi vì Kế toán đôi khi mang tính nguyên tắc và có cảm giác buồn chán. Một số người cho rằng nó là lĩnh vực thấp nhất trong chuỗi tài chính.

Đồng ý rằng mô hình thật tuyệt vời nhưng hãy nhớ rằng ta không thể xây dựng môt mô hình phù hợp nếu không có kiến thức về kế toán, Đó là lý do vì sao 10 khái niệm được liệt kê dưới đây cần thực sự thành thạo nếu chúng ta muốn xây dựng một mô hình tài chính tốt.

10 khái niệm kế toán cơ bản cần thiết trong xây dựng một mô hình tài chính

#1: Bảng cân đối kế toán (Balance sheet – BS)

Trong tâm trí của một người xây dựng mô hình, BS không chỉ là “thứ nhằm cân bằng tài khoản” mà nó ý nghĩa nhiều hơn thế. Bảng cân đối đại diện cho những gì công ty sở hữu và nợ tại một thời điểm cụ thể và cho phép bạn hiểu được mức độ khỏe mạnh của công ty. Bạn luôn cần sử dụng bảng cân đối kế toán khi xây dựng mô hình tài chính.

#2: Báo cáo kết quả kinh doanh (Income Statement – IS)

Báo cáo tài chính này thể hiện hiệu quả tài chính của công ty trong một khoảng thời gian cụ thể (một tháng, một quý, một năm). Nó cho phép bạn phân tích lợi nhuận hoạt động, tính sinh lời và khả năng tăng trưởng trong tương lai của một công ty.

#3: Báo cáo dòng tiền (Cash Flow Statement – CF)

Mô tả dòng tiền vào và ra của công ty với tương ứng 3 hoạt động: sản xuất kinh doanh, đầu tư và hoạt động tài chính. Khi xây dựng mô hình tài chính, bạn nên xây dựng bản báo cáo CF đồng thời với việc xây dựng IS và BS vì mỗi giao dịch kế toán tác động đến BS sẽ ảnh hưởng đến IS và/ hoặc CF.

#4: Nguyên tắc phù hợp (Matching principle) và Phương pháp cơ sở dồn tích (Accrual method) trong kế toán

Nguyên tắc phù hợp yêu cầu một công ty phải đối chiếu chi phí với các khoản thu có liên quan. Điều này cho phép công ty tính toán lợi nhuận và phân tích khách quan hơn về tính sinh lời. Đồng thời, mỗi giao dịch kế toán phải được ghi nhận vào thời điểm nó xảy ra bất kể khi nào việc chuyển tiền xảy ra. Phương pháp này giúp phản ánh đúng cách công ty hoạt động vì hầu hết các khoản thanh toán và biên lai không xảy ra cùng lúc với chi phí phát sinh và thu nhập nhận được.

#5: Hệ thống ghi sổ kép (Double entry system)

Mỗi giao dịch kinh doanh liên quan đến ít nhất hai tài khoản kế toán khác nhau trong việc ghi chép giao dịch một cách chính xác. Ví dụ, khi bán một sản phẩm, doanh thu của công ty (trong báo cáo IS) và các khoản phải thu (trong báo cáo BS) sẽ tăng lên. Theo thứ tự, khi khách hàng thanh toán số tiền đến hạn, các khoản phải thu (BS) sẽ bị giảm và tiền mặt thu được (trong báo cáo CF) sẽ tăng lên. Do đó, mỗi giao dịch này phải là một phần trong tính toán mô hình tài chính.

#6: Vốn lưu động (Working Capital)

Vốn lưu động là thước đo khả năng đáp ứng các nghĩa vụ ngắn hạn của công ty (được tính là tài sản ngắn hạn trừ các khoản nợ ngắn hạn). Đó là thước đo chung về tính thanh khoản và hiệu quả của công ty nhưng nó có liên quan trực tiếp đến ngành và hoạt động của công ty (có nghĩa là chúng ta phải cẩn thận khi xây dựng và phân tích các chỉ số tài chính). Ngoại trừ hàng tồn kho (phụ thuộc vào việc mua và bán sản phẩm), hầu hết các khoản vốn lưu động được tính theo thời gian thu hồi các khoản phải thu / phải trả hoặc bằng một tỷ lệ % trên số tiền được nhận / thanh toán đi.

#7: Chi phí hoạt động (Operational Expenditure – Opex)

Thể hiện chi phí liên tục để có thể vận hành các hoạt động hàng ngày của công ty, như thuê văn phòng hoặc trả lương cho nhân công sản xuất. Cùng với doanh thu, Opex sẽ cho phép ta tính toán Lợi nhuận trước thuế lãi vay và khấu hao (EBITDA), một trong những thước đo quan trọng nhất về hiệu suất hoạt động của công ty.

#8: Chi phí đầu tư (Capital Expenditure – Capex)

Đó là một chi phí mà các lợi ích mang lại được thể hiện một cách liên tục trong một khoảng thời gian sử dụng để tạo ra/ gia tăng khả năng tạo lợi nhuận của công ty (như chi phí đầu tư mua máy móc mới). Capex tăng giá trị của tài sản cố định (trong BS) và khi khấu hao (tài sản thường mất giá trị qua các năm) nó sẽ làm giảm giá trị của tài sản cố định và trích dần chi phí (giá trị đã mất của tài sản) vào IS. Capex qua đó ảnh hưởng gián tiếp lên IS, nhưng tác động trực tiếp lên CF khi thay đổi tài khoản tiền của công ty qua giao dịch mua/ bán tài sản cố định.

#9: Nghĩa vụ phải trả (Liabilities)

Đại diện cho tất cả các nghĩa vụ pháp lý phải trả cho bên thứ ba. Điều này không chỉ có nghĩa là các khoản vay ngân hàng, mà còn là hóa đơn chưa trả cho các nhà cung cấp (các khoản phải trả), các khoản thuế phải trả cho chính phủ (nghĩa vụ thuế), lãi tích lũy trên số nợ chưa được trả (lãi phải trả). Theo nguyên tắc kế toán, giá trị các khoản nợ tuân theo nguyên tắc thận trọng tức là luôn được đánh giá đầy đủ, đặc biệt khi xây dựng mô hình phục vụ mục đích giao dịch hay định giá.

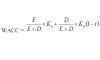

#10: Vốn cổ phần của chủ sở hữu (Shareholders’ Equity)

Nó được tính bằng tổng tài sản trừ tổng nợ phải trả và nó bao gồm giá trị của cổ phiếu đang lưu hành mà một công ty sở hữu, bất kỳ cổ phiếu ưu đãi bổ sung nào và lợi nhuận giữ lại. Lợi nhuận giữ lại đại diện cho một phần thu nhập ròng không được thanh toán dưới dạng cổ tức hoặc được tồn tại dưới dạng quỹ dự trữ của công ty (các quỹ dự trữ pháp lý là bắt buộc theo nguyên tắc kế toán của một số quốc gia). Vốn cổ phần của chủ sở hữu và nợ phải trả là một phần của bất kỳ tính toán mô hình tài chính nào, mà các tính toán này cần đánh giá tất cả mọi thứ liên quan đến các giao dịch kế toán nợ và vốn.