Tìm phương pháp Định giá (Valuation) phù hợp với Doanh nghiệp

Mô hình định giá (Valuation) được sử dụng để thực hiện định giá kinh doanh với một số mục đích hay hoạt động như sáp nhập và mua lại (Merge and Acquisition – M&A), cho vay và vay, tính thuế và quyết định thực hiện tăng vốn. Mô hình được thực hiện bằng Excel và là một nội dung quan trọng nằm trong Mô hình tài chính.

Mô hình Định giá (Valuation Model) phục vụ nhiều mục đích khác nhau

Các mô hình định giá kinh doanh khác nhau tùy thuộc theo loại hình doanh nghiệp, mục tiêu của nhà đầu tư và tính sẵn có của thông tin. Đối với các công ty niêm yết, các mô hình định giá có thể được áp dụng dễ dàng hơn so với các đối tượng không niêm yết vì tính sẵn có của thông tin của các công ty niêm yết. Tuy nhiên, việc định giá của các công ty niêm yết không phải là không có thách thức, ví dụ, rất khó để dự đoán ảnh hưởng của việc sáp nhập và mua lại lên giá cổ phiếu.

Định giá kinh doanh có thể được thực hiện theo nhiều cách, các phương pháp thường được sử dụng để đánh giá doanh nghiệp ở nhiều khía cạnh hay nhiều chiều khác nhau: Độ mạnh của dòng tiền, tính thời gian của dòng tiền, tài sản ròng, tiềm năng về thu nhập và đánh giá về chi phí.

Nói chung mô hình định giá của một doanh nghiệp sẽ là khác nhau với từng đối tượng sử dụng, giữa người mua và người bán.

Với lĩnh vực M&A, chỉ cần lấy một ví dụ: một công ty đa quốc gia muốn thâm nhập thị trường Việt Nam thông qua mua lại công ty địa phương trong ngành bán lẻ. Khi xây dựng phương pháp định giá cho bên mua (công ty đa quốc gia), mô hình sẽ sử dụng các giả định đầu vào và sự tăng trưởng hướng đến mục đích của bên mua, khi đó kết quả và kỹ thuật sử dụng để định giá sẽ thay đổi tương ứng. Mục đích của phương pháp định giá phù hợp với bên mua là làm sao cho bên mua biết được sẽ nhận được giá trị là bao nhiêu so với giá anh ta phải trả và xác định các cơ sở chứng minh cho điều đó, đó là cách tiếp cận về giá trị tương lai nhận được. Còn với bên bán, phương pháp định giá hướng đến mục đích cho biết giá trị nội tại của doanh nghiệp hiện nay là bao nhiêu và từ đó không nên bán dưới giá đó.

Với thị trường chứng khoán cụ thể là cổ phiếu của các công ty niêm yết nói riêng, kết quả định giá hướng đến các tác động lên giá cổ phiếu và giúp người mua trong việc ra quyết định bán, nắm giữ và mua cổ phần của một công ty cụ thể. Từ quan điểm của người bán, việc xác định giá trị sẽ cho biết các cổ phiếu đang được định giá thấp hoặc được định giá quá cao.

Với việc phát hành cổ phiếu lần đầu ra công chúng (initial public offerings – IPO), định giá kinh doanh được sử dụng để chứng minh tính hợp lý của giá vốn ban đầu chào bán, có thể huy động được từ công chúng.

Định giá kinh doanh (Business Valuation) và Lập kế hoạch chiến lược (Strategic Planning)

Việc định giá không chỉ là để phục vụ việc mua một doanh nghiệp, mà còn có thể được sử dụng tốt để thiết lập bản đồ chiến lược của doanh nghiệp.

Ví dụ, một tập đoàn lớn có thể tiến hành xác định giá trị của các công ty con riêng lẻ, đơn vị kinh doanh chiến lược, hoặc phòng ban để ước tính tiềm năng thu nhập của từng công ty và quyết định đầu tư, cắt giảm hoặc từ bỏ các đơn vị kinh doanh. Điều này có thể hữu ích trong việc hình thành chiến lược tài chính và chiến lược kinh doanh tổng thể của bất kỳ doanh nghiệp nào.

Hơn nữa, với sự giúp đỡ của việc xác định giá trị, một doanh nghiệp có thể đánh giá tác động của các chính sách chiến lược đến việc tối đa hóa giá trị tài sản. Do đó, mô hình định giá vững chắc cũng có thể giúp nhà quản lý trong việc đưa ra quyết định.

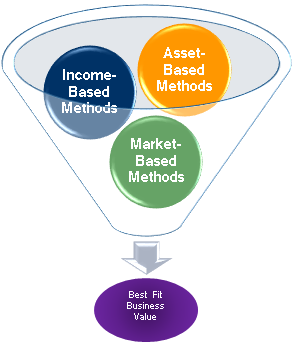

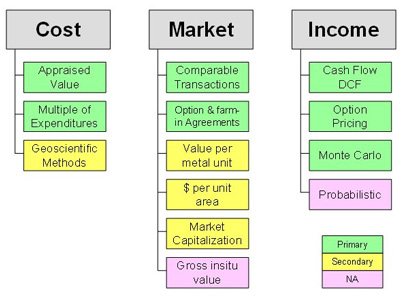

Phương pháp xác định giá trị kinh doanh (Business Valuation Methods)

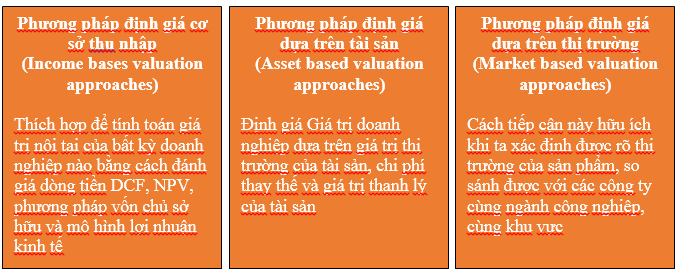

Các phương pháp truyền thống được sử dụng trong đầu thế kỷ 20 bao gồm các phương pháp dựa trên bảng cân đối kế toán chủ yếu tập trung vào tổng tài sản, tài sản ròng, giá trị sổ sách, giá trị thanh lý và giá trị còn lại của tài sản. Ngày nay, khả năng tài chính được kiểm chứng bằng các phương pháp định giá tiên tiến hơn là dòng tiền chiết khấu DCF, Mô hình định giá tài sản vốn CAPM, phân tích khả năng hoàn vốn, v.v. Cần lưu ý rằng một mô hình định giá đơn lẻ khó có thể cho ta một kết quả hợp lý. Để có phạm vi giá trị hợp lý, chúng ta cần dựa vào nhiều hơn một phương pháp định giá, đấy cũng là cách làm thực tế của các công ty tư vấn tài chính chuyên nghiệp khi thực hiện định giá doanh nghiệp. Chúng ta có thể áp dụng các phương pháp dựa trên thu nhập, dựa trên tài sản và dựa trên thị trường để định giá và có ước tính hợp lý để đưa ra quyết định. Trong sơ đồ dưới đây, ta có thể lướt qua các cách tiếp cận sẵn có để định giá doanh nghiệp và hiểu được những lợi thế và bất lợi của chúng.

- Phương pháp định giá cơ sở thu nhập (Income bases valuation approaches)

- Phương pháp định giá dựa trên tài sản (Asset based valuation approaches)

- Phương pháp định giá dựa trên thị trường (Market based valuation approaches)

Sử dụng Excel để Định giá Kinh doanh

Ta thường thực hiện Mô hình định giá thông qua công cụ Excel. Nhờ có các công cụ tính toán và phân tích, Excel đã làm cho việc xác định giá trị kinh doanh dễ dàng hơn. Ta cần xây dựng mô hình định giá của riêng doanh nghiệp bằng cách xây dựng một khung mẫu tính toán từ các giả định và đầu vào, các kết quả tính toán sẽ cho ta kết quả đầu ra tương ứng. Mô hình định giá kinh doanh bằng Excel chính là một phần của Mô hình tài chính của doanh nghiệp.