Tìm hiểu về một số loại rủi ro tài chính (financial risk)

Rủi ro tài chính (Financial Risk) là một yếu tố cần được đánh giá và phản ánh trong xây dựng mô hình tài chính. Ngược lại, bằng mô hình tài chính, các giám đốc và người sử dụng mô hình có khả năng đo lường lượng hóa rủi ro và từ đó thực hiện việc ra quyết định kinh tế một cách phù hợp. Vậy có những loại rủi ro tài chính cơ bản nào?

Có bốn loại rủi ro tài chính chính cơ bản: rủi ro tín dụng, lãi suất, thị trường và rủi ro thanh khoản. Những rủi ro này ảnh hưởng đến tất cả các khía cạnh của tài chính, bao gồm đầu tư chứng khoán và trái phiếu, tài chính doanh nghiệp, tài chính tiêu dùng và thương mại quốc tế. Những rủi ro này thường thay đổi theo tình hình kinh tế. Trong thời kỳ suy thoái, rủi ro tín dụng và rủi ro thị trường thường ở mức cao. Khi Ngân hàng Nhà Nước điều chỉnh lãi suất (giảm lãi suất) để làm chậm lại nền kinh tế đang phát triển quá nóng hoặc để tao đà tăng trưởng phục hồi sau khi suy thoái, điều này làm xuất hiện rủi ro lãi suất. Rủi ro thanh khoản liên quan đến nhận thức thị trường về rủi ro trong tương lai và khả năng thanh lý nhanh khoản đầu tư khi cần thiết.

Rủi ro tín dụng (Credit Risk)

Khả năng một khoản đầu tư/ cho vay vào công ty đi mất giá trị bởi khả năng tài chính của công ty đó giảm được gọi là rủi ro tín dụng. Rủi ro vợ nợ là một phần của rủi ro tín dụng, khi một công ty bị suy yếu về mặt tài chính dẫn đến không có khả năng thanh toán lãi và tiền gốc đối với chủ sở hữu trái phiếu và cuối cùng dẫn đến sự phá sản của doanh nghiệp. Rủi ro tín dụng cao, dù là đầu tư chứng khoán hay cho vay tiêu dùng và doanh nghiệp, thì đều dẫn đến lãi suất cao để bù đắp cho khả năng thanh toán trễ hoặc không có khả năng thanh toán.

Rủi ro lãi suất (Interest Rate Risk)

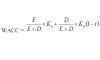

Các điều kiện kinh tế gây neen rủi ro lãi suất. Khi Ngân hàng nhà nước quyết định rằng nền kinh tế đang phát triển quá nóng đến mức lạm phát là một rủi ro, nó sẽ thực hiện chính sách tiền tệ thắt chặt. Điều này bao gồm việc giảm lượng tiền lưu thông trong hệ thống và tăng lãi suất. Lãi suất cao hơn khiến giá thị trường trái phiếu giảm. Khi nền kinh tế suy thoái, Ngân hàng nhà nước sẽ thực hiện chính sách tiền tệ mở rộng, thêm tiền vào hệ thống và giảm lãi suất. Hình thức rủi ro lãi suất này chủ yếu ảnh hưởng đến các ngân hàng bởi vì họ nhận được số tiền mà họ cho vay thông qua chứng chỉ tài khoản tiền gửi (Certificate of deposit – CD) và tiết kiệm. Nếu ngân hàng đang bán CD một năm ở mức lãi suất 8% mà trên thị trường lãi suất đang giảm nhanh ví dụ xuống còn 6%, nghĩ là ngân hàng đang phải trả cho người mua CD nhiều hơn so với lãi suất thị trường và mất tiền. Cho đến khi CD đáo hạn và họ có thể thay thế bằng một CD mới ở mức 4% hoặc thấp hơn hơn (CD này có lãi suất thấp hơn lãi suất thị trường). Rủi ro lạm phát (Inflation Risk) là một chức năng của chính sách tiền tệ của Ngân hàng nhà nước và cũng có thể được coi là một phần của rủi ro lãi suất.

Rủi ro thị trường (Market Risk)

Một sự kiện nghiêm gây nên một phản ứng thị trường lên hoặc xuống, là một ví dụ về rủi ro thị trường. Những thay đổi trong chính sách của Ngân hàng Nhà Nước, những thay đổi trong nền kinh tế như được thể hiện thông qua các báo cáo trong số liệu thống kê chỉ số kinh tế hàng tháng, báo cáo thu nhập bất thường từ các công ty lớn cho thấy điểm yếu trong các ngành công nghiệp trọng điểm và đều cấu thành nên các rủi ro thị trường. Chúng ảnh hưởng đến giá trị đầu tư. Và, tùy thuộc vào việc nhà đầu tư sở hữu cổ phiếu hay trái phiếu, cũng như tùy thuộc vào việc nhà đầu tư ở bị thế bán (short: được bán mà cần không sở hữu với dự tính giá thị trường sẽ giảm) hoặc ở vị thế mua (long: sở hữu với dự tính giá thị trường sẽ tăng) , nhà đầu tư sẽ chịu rủi ro thị trường với mỗi trường hợp kể trên.

Rủi ro thanh khoản (Liquidity Risk)

Một số khoản đầu tư, chẳng hạn như mua casc cổ phiếu phi thương mại, không có tính thanh khoản tức là chúng không dễ dàng được bán. Các khoản đầu tư khác, như các cổ phiếu thương mại nhưng giao dịch không công khai, không dễ bán vì cổ phiếu không giao dịch hàng ngày do không có nhiều người quan tâm đến việc mua nó. Các trường hợp kém thanh khoản khác xảy ra khi một công ty được cho là đang trên bờ vực phá sản, trải qua một sự kiện nghiêm trọng hoặc giao dịch bị tạm dừng do mất cân bằng giữa khối lượng cổ phiếu đăng ký bán bán và khối lượng đặt mua. Rủi ro thanh khoản ảnh hưởng đến khả năng bán nhanh chứng khoán và có thể ảnh hưởng đến giá kỳ vọng thu được.