Sự khác nhau giữa hai phương pháp tính thuế GTGT khấu trừ và trực tiếp

Như đã hẹn với các bạn, sau bài viết cung cấp cho các bạn kiến thức nền về thuế GTGT, bài viết này sẽ hướng dẫn các bạn phần các kế toán viên quan tâm nhiều nhất. Đó chính là hai phương pháp tính thuế giá trị gia tăng khấu trừ và trực tiếp. Cùng học với Học Excel Online nhé!

Xem nhanh

Phương pháp khấu trừ thuế giá trị gia tăng

Phương pháp khấu trừ thuế áp dụng đối với cơ sở kinh doanh thực hiện đầy đủ chế độ kế toán, hoá đơn, chứng từ theo quy định của pháp luật về kế toán, hoá đơn, chứng từ và đăng ký nộp thuế theo phương pháp khấu trừ thuế.

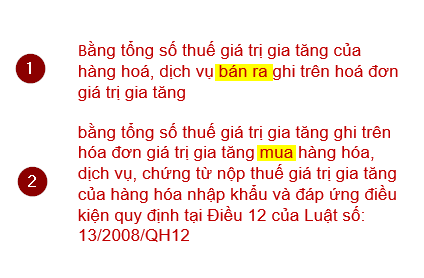

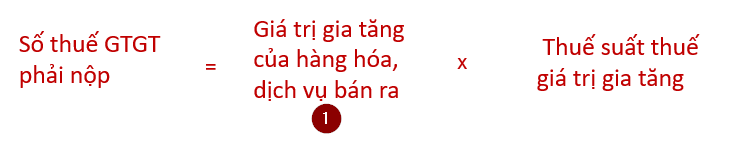

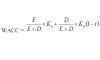

Công thức tính thuế GTGT phải nộp theo phương pháp khấu trừ như sau:

trong đó:

Học Excel Online có một ví dụ dễ hiểu cho các bạn:

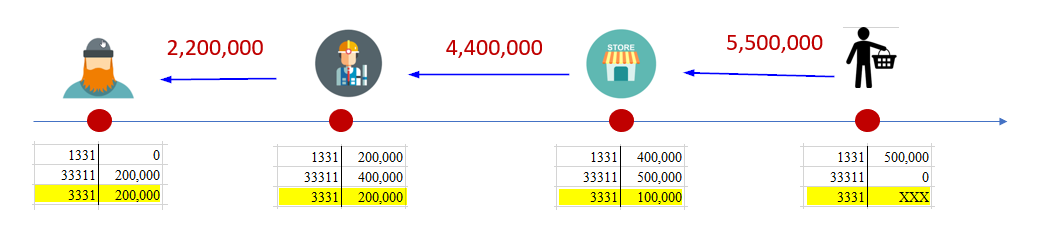

Ông A là một người bán gỗ. Ông bán một kiện hàng gỗ cho công ty sản xuất nội thất gỗ B với giá 2,200,000 đồng (đã bao gồm 10% thuế GTGT). Công ty B sau đó bán một cái tủ gỗ cho công ty nội thất C với giá 4,400,000 đồng (đã bao gồm 10% thuế GTGT). Công ty nội thất C bán tủ đó cho khách hàng D với giá 5,500,000 đồng (đã bao gồm 10% thuế GTGT). Vậy thuế GTGT được nộp cho cơ quan thuế như thế nào khi nó được thu bởi nhiều nhà cung cấp và phân phối khác nhau?

Trong trường hợp này, tổng số thuế GTGT phải nộp cho cơ quan thuế là 500,000 đồng và người tiêu dùng cuối cùng là người chịu thuế. Để tính được số tiền thuế GTGT mà người tiêu dùng cuối cùng phải gánh, ta chi 5,500,000 đồng cho 11. Đáp án là 500,000 đồng, thể hiện cho 10% thuế được bao gồm trong giá bán của tủ gỗ nêu trên. 500,000 đồng này được thu lại bởi cơ quan thuế như sau:

Người bán gỗ A:

Khi ông A bán một kiện hàng gỗ cho công ty sản xuất nội thất gỗ B với giá 2,200,000 đồng (đã bao gồm 10% thuế GTGT), ông A đã thu từ công ty B 200,000 đồng tiền thuế GTGT thay mặt cho cơ quan thuế. Tại thời điểm này, công ty thuế đã có được 200,000 đồng

Công ty sản xuất nội thất gỗ B:

Công ty B sau khi nhận 4,400,000 đồng từ công ty nội thất C, công ty B đã gián thu 400,000 đồng tiền thuế GTGT cho cơ quan thuế. Vì công ty B đã trả 200,000 đồng cho ông bán gỗ A, công ty B chỉ phải trả mức chênh lệnh giữa số tiền đã trả cho ông A (200,000 đồng) và số tiền ông gián thu từ công ty C (400,000 đồng) là 200,000 đồng (trong trường hợp này, chúng ta nói rằng ông B đã được khấu trừ 200,000 đồng tiền thuế GTGT). Do đó, tại thời điểm này, cơ quan thuế có tổng cộng 400,000 đồng tiền thuế GTGT.

Công ty nội thất C:

Công ty nội thất C bán một tủ gỗ cho khách hàng D với giá 5,500,000 đồng. Trong đó, công ty C đã thay mặt cơ quan thuế, thu từ người khách D 500,000 đồng tiền thuế GTGT. Vì công ty C đã trả 400,000 đồng tiền thuế GTGT cho công ty B, công ty C chỉ phải đưa cho cơ quan thuế 100,000 đồng (500,000 – 400,000 = 100,000). Và công ty C cũng được khấu trừ 400,000 đồng tiến thuế GTGT. Vì khách hàng D là người sử dụng sản phẩm cuối cùng, ông D sẽ là người chịu toàn bộ thuế GTGT của cái tủ gỗ này. Sau khi nhận 100,000 đồng từ công ty C, cơ quan thuế đã có đủ số thuế GTGT phải thu từ sản phẩm tủ gỗ là 500,000 đồng.

Để đưa toàn bộ trường hợp minh họa này gần hơn với môi trường kế toán, các bạn hãy nhìn vào sơ đồ dưới đây:

Trong đó:

Để ra được kết quả như phần bôi vàng, các bạn áp dụng công thức của cách tính thuế GTGT theo phương pháp khấu trừ nhé!

Hạch toán thuế GTGT đầu vào

Việc hạch toán cần dựa vào những hóa đơn và chứng từ sau:

+ Chứng từ nộp thuế GTGT thay cho phía nước ngoài

+ Chứng từ nộp thuế giá trị gia tăng khâu nhập khẩu

+ Hóa đơn giá trị gia tăng hợp pháp của hàng hóa, dịch vụ mua vào.

Hạch toán thuế GTGT đầu vào được khấu trừ:

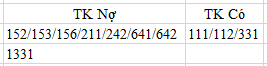

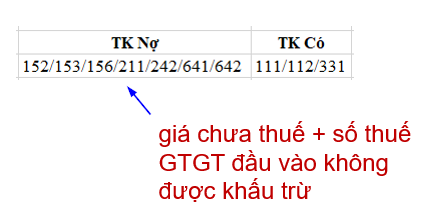

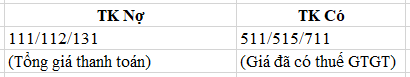

– Kế toán viên hạch toán khi mua hàng hóa, dịch vụ, tài sản phục vụ cho hoạt động sản xuất kinh doanh của công ty như sau:

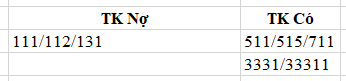

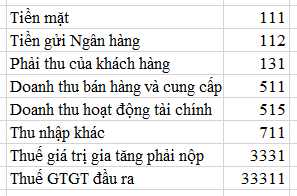

Trong đó:

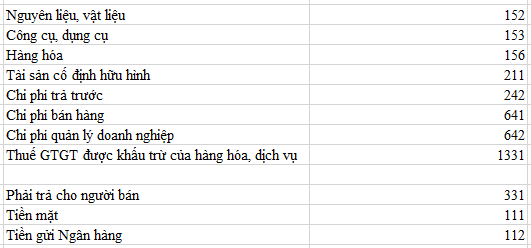

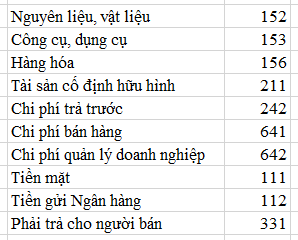

Hạch toán thuế GTGT đầu vào không được khấu trừ:

Dựa trên khoản 9 điều 14 của thông tư 219/2013/TT-BTC, số thuế GTGT đầu vào không được khấu trừ, cơ sở kinh doanh được hạch toán vào chi phí để tính thuế thu nhập doanh nghiệp hoặc tính vào nguyên giá của tài sản cố định, trừ số thuế GTGT của hàng hóa, dịch vụ mua vào từng lần có giá trị từ hai mươi triệu đồng trở lên không có chứng từ thanh toán không dùng tiền mặt.

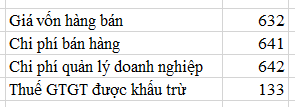

Trong đó:

Trường hợp tại thời điểm giao dịch phát sinh, chưa xác định được thuế GTGT đầu vào của hàng hóa, dịch vụ có được khấu trừ hay không, các bạn ghi nhận toàn bộ số thuế GTGT đầu vào trên TK 133. Định kỳ, khi xác định số thuế GTGT không được khấu trừ với thuế GTGT đầu ra, kế toán phản ánh như sau:

Trong đó:

Hạch toán thuế GTGT đầu ra:

Các bạn căn cứ vào hóa đơn đầu ra, hạch toán vào các tài khoản sau:

Trong đó:

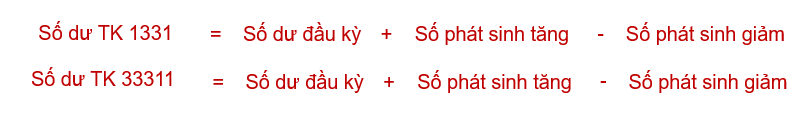

Kết chuyển thuế GTGT cuối kỳ:

Nguyên tắc thực hiện bút toán kết chuyển thuế GTGT cuối kỳ là hạch toán theo tài khoản có số dư nhỏ hơn.

Phương pháp tính trực tiếp trên giá trị gia tăng:

Đối tượng áp dụng được phương pháp này bao gồm:

- Cơ sở kinh doanh và tổ chức, cá nhân nước ngoài kinh doanh không có cơ sở thường trú tại Việt Nam nhưng có thu nhập phát sinh tại Việt Nam chưa thực hiện đầy đủ chế độ kế toán, hoá đơn, chứng từ;

- Hoạt động mua bán vàng, bạc, đá quý.

Các bạn quan sát công thức của phương pháp này nhé:

Trong đó, để có được (1), các bạn thực hiện:

Với phương pháp này, các bạn có 2 cách để hạch toán:

Cách 1: Ghi nhận doanh thu bao gồm cả thuế GTGT phải nộp theo phương pháp trực tiếp, định kỳ khi xác định số thuế GTGT phải nộp kế toán ghi giảm doanh thu, thu nhập tương ứng:

- Khi xuất hóa đơn:

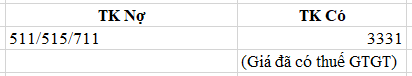

- Khi xác định số thuế GTGT phải nộp:

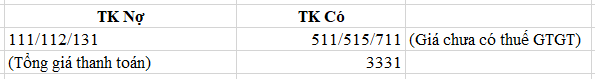

Cách 2: Tách riêng ngay số thuế GTGT phải nộp khi xuất hóa đơn, thực hiện hạch toán như sau:

Cảm ơn quý bạn đọc đã dành thời gian để đọc đến đây. Sau bài này, Học Excel Online sẽ cung cấp thêm nhiều bài viết hữu ích về chủ đề thuế GTGT.

Cập nhật: 28/2/2019