Các trường hợp miễn, giảm thuế tài nguyên

Các trường hợp miễn, giảm thuế tài nguyên

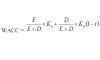

Căn cứ Luật Thuế tài nguyên ngày 25 tháng 11 năm 2009;

Căn cứ Nghị định số 50/2010/NĐ-CP ngày 14 tháng 5 năm 2010 của Chính phủ quy định chi tiết và hướng dẫn thi hành một số điều của Luật Thuế tài nguyên, có hiệu lực kể từ ngày 01 tháng 7 năm 2010, được sửa đổi, bổ sung bởi:

Căn cứ Nghị định số 12/2015/NĐ-CP ngày 12 tháng 02 năm 2015 của Chính phủ quy định chi tiết thi hành Luật sửa đổi, bổ sung một số điều của các Luật về thuế và sửa đổi, bổ sung một số điều của các Nghị định về thuế, có hiệu lực kể từ ngày 01 tháng 01 năm 2015.

- Người nộp thuế tài nguyên gặp thiên tai, hoả hoạn, tai nạn bất ngờ gây tổn thất đến tài nguyên đã kê khai, nộp thuế thì được xét miễn, giảm thuế phải nộp cho số tài nguyên bị tổn thất; trường hợp đã nộp thuế thì được hoàn trả số thuế đã nộp hoặc trừ vào số thuế tài nguyên phải nộp của kỳ sau.

- Miễn thuế đối với hải sản tự nhiên.

- Miễn thuế đối với cành, ngọn, củi, tre, trúc, nứa, mai, giang, tranh, vầu, lồ ô do cá nhân được phép khai thác phục vụ sinh hoạt.

- Miễn thuế đối với nước thiên nhiên dùng cho sản xuất thuỷ điện của hộ gia đình, cá nhân tự sản xuất phục vụ sinh hoạt.

- Miễn thuế đối với nước thiên nhiên dùng cho nông nghiệp, lâm nghiệp, ngư nghiệp, diêm nghiệp; nước thiên nhiên do hộ gia đình, cá nhân khai thác phục vụ sinh hoạt.

- Miễn thuế đối với đất khai thác và sử dụng tại chỗ trên diện tích đất được giao, được thuê; đất khai thác để san lấp, xây dựng công trình an ninh, quân sự, đê điều.

- Trường hợp khác được miễn, giảm thuế do Uỷ ban thường vụ Quốc hội quy định.

Chúc các bạn học tốt cùng HocExcel.Online

Bài viết liên quan